2022年第一季度,全球IPO交易数量同比下降37%,筹资额同比下降51%

按筹资额计算,1月份创21年来同期最高纪录

在大型IPO推动下,亚太区IPO筹资额占全球78%

2022年3月31日,上海 ,2021年全球IPO活动创下历史新高后,动荡的市场环境导致 2022 年第一季度显著放缓。今年一月份开局强劲,延续了2021年第四季度的势头,成为近21 年来筹资额表现最佳的开盘月份。然而,第一季度下半期,全球股市下滑,IPO市场迅即逆转,导致该季度整体IPO活动大幅下降。2022 年第一季度,全球IPO市场共产生321宗交易,筹资额为544亿美元,同比分别下降37%和51%。

在国际局势变化、股市波动、股票价格调整、大宗商品和能源价格上涨、通货膨胀和潜在加息以及新冠肺炎疫情等新旧因素的交叠影响下,今年第一季度的IPO势头出现逆转。随着全球IPO活动急剧下降,跨境IPO、独角兽IPO、大型IPO(筹资额10亿美元以上)和特殊目的收购公司 (SPAC)IPO的数量大幅减少。此外,多重不确定因素和市场的不稳定性导致多宗IPO项目延迟。安永今天发布了相关调查结果。

区域整体表现

2022年第一季度,美洲区共完成37宗IPO活动,筹集金额24亿美元,交易数量和筹资额同比分别下降了72%和95%。亚太区共录得188宗IPO,筹资额达427亿美元,交易数量同比下降16%,而筹资额增长18%。欧洲、中东、印度及非洲(EMEIA)区市场共产生96宗交易,筹资总额为93亿美元,同比分别下降38%和68%。

安永全球上市服务主管合伙人吴继龙表示:“与2021年第一季度相比,IPO活动减少并非意料之外,因为去年第一季度IPO活动为过去21年以来最活跃的一季。国际局势变化和诸多不确定性因素的出现也给该季度下半期的资本市场带来冲击。当前,市场形势瞬息万变,新冠疫情等影响经济复苏的因素仍然存在,随着IPO候选企业延迟上市,IPO活动可能会进一步放缓。企业需要做好充分准备,在合适的时机进入市场,也需要审慎检视业务模型,准备备选的融资方案。”

与2021年第一季度相比,美洲区IPO市场失色不少

与创纪录的2021年第一季度相比,本季度美洲区的IPO活动减弱,交易量下降72%(37宗 IPO),筹资额减少95%(24亿美元)。按交易数量计,医疗保健行业领先,材料行业紧随其后,仅由较小的加拿大交易所(CSE和TSX-V)推动。按筹资额计,金融行业受一宗大型IPO推动,居行业榜首,而医疗保健行业排名第二。

在充满挑战的市场条件下,SPAC IPO和并购的步伐放缓。不过,随着600多个活跃的SPAC中超过四分之一将于今年晚些时候到期,超过60%将在2023年上半年到期,预计今后三个季度的IPO活动将有所回升。

受益于大型IPO,亚太区第一季度筹资额增长18%

亚太区今年开局强劲,尽管第一季度的交易数量下降16%,但筹资额同比增长18%。今年第一季度全球七家大型IPO中,有四家在亚太区上市,其中包括两宗筹资额最大的IPO。亚太区第一季度的188宗IPO共筹集427亿美元,超过了2021年第一季度的筹资总额,成为近21年来筹资额最高的第一季度。行业方面,工业板块以交易数量领先(40宗IPO,33亿美元),其次是材料行业(37宗IPO,53亿美元),而能源行业(8宗IPO,112 美元)和电信行业(3宗 IPO,85亿美元)则以筹资额领先。

安永亚太区上市服务主管合伙人蔡伟荣表示:“新冠疫情仍然影响亚太区多地的经济与IPO活动。然而,今年下半年IPO活动有望增加。随着各国政府和央行继续支持经济增长和流动性,IPO市场仍对高质量公司持欢迎态度。我们建议IPO候选企业制定B计划,以探索更多方式,吸引来自不同地区的投资者。”

大中华区交易数量同比下降28%(97宗),筹资额小幅增长2%(301亿美元)。受近期市场波动、新冠病毒变异及本地股市指数大幅度下跌影响,香港的IPO活动明显放缓。尽管中国内地的交易数量也出现小幅下降,但由于第一季度的7宗大型IPO中有3宗在中国内地进行,筹资额同比有所上升。

安永大中华区上市服务主管合伙人何兆烽指出:“多重因素影响第一季度的IPO市场。在中国内地和香港,奥密克戎疫情对经济和资本市场造成负面影响,部分拟上市企业的业务和IPO进程受到波及。多变的内外部环境使得拟IPO企业面临多重挑战和复杂局面,建议拟IPO企业做好全面准备,提高灵活性,选择适合企业自身情况的市场和时间点上市。”

EMEIA第一季度的IPO活动受市场波动影响

近期国际局势导致的市场波动加剧,毫无意外地影响了EMEIA区的股市和相应的企业活动。该地区的许多IPO候选企业都选择推迟IPO,等待经济前景逐渐明朗。EMEIA区第一季度共进行了96宗IPO,同比下降38%;筹集金额93亿美元,同比下降68%。尽管存在持续的不确定性,全球金融市场仍将保持开放和运转。

2022年第一季度,欧洲占全球IPO交易数量的15%,而募集资金仅占全球的5%。两家欧洲交易所在交易数量和募集资金方面位居前12 位。欧洲的交易数量为47宗,筹资额为27亿美元。在英国,由于投资者信心从2021年第四季度开始持续下降,IPO活动步伐放缓。2022年第一季度,英国有8家公司通过IPO上市,总筹资额为1.13亿美元,交易数量同比下降60%,筹资额同比大幅下降99%。

行业表现的转变

由于经济环境和市场状况的变化,第一季度的行业表现略有变化。科技行业和材料行业的IPO数量并列首位,各有58宗,筹资金额分别为99亿美元和59亿美元。紧随其后的是工业企业(57宗IPO,筹资50亿美元)。自2020年第三季度以来,科技行业连续第七个季度在IPO交易数量上占据主导地位,其筹资额排名第二——打破了自2020年第二季度以来连续七个季度募资额最高的纪录。

2022年第一季度,能源行业的IPO融资最多(15宗IPO,募资122亿美元),这得益于第一季度在韩国交易所最大的IPO;而在第一季度上海证券交易所第二大IPO的推动下,电信行业排名第三(6宗IPO,募资86亿美元)。

2022年第二季度展望:面对前所未有的挑战,利用暂停时间重新审视您的业务

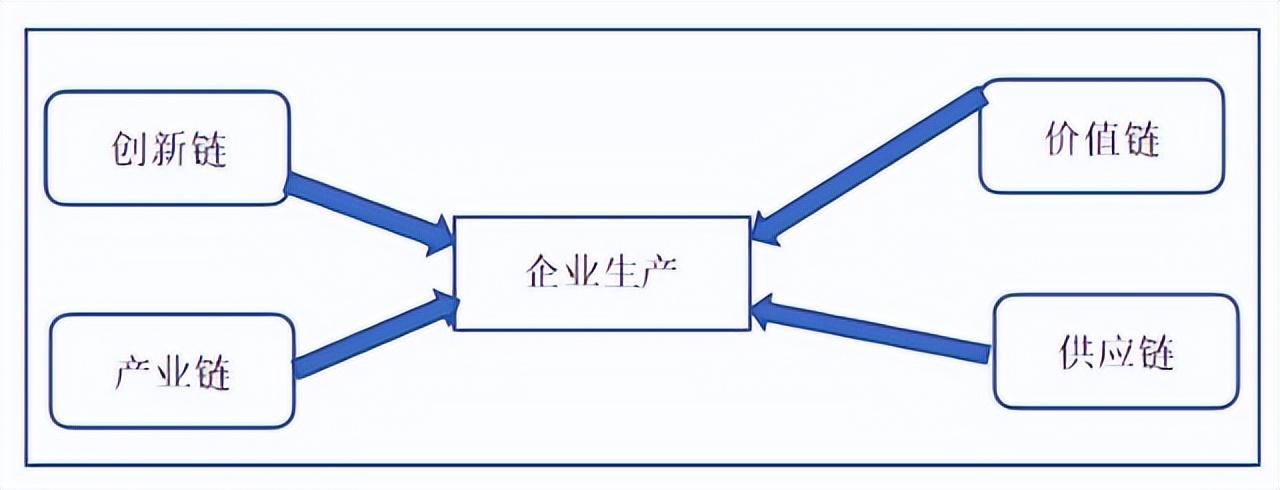

吴继龙表示:“随着许多不确定性持续,市场仍然波动,准备申请上市与有待上市的企业的数量将持续增加。随着国际局势的变化、通货膨胀和利率上升带来的普遍不利因素,计划上市的企业必须重新审视这些挑战将如何影响其市场、客户与供应商,以至其企业业务。”

关注

关注

一点资讯

一点资讯

2022-04-01 10:38

2022-04-01 10:38